qq动态点赞购买网站有哪些无水印的可爱表情包

有时偶尔看到好看的壁纸,可以自己制作文案在壁纸里,这个图片感觉活了有生命了,它可以表达任何自己想表达的想法。

有哪些无水印的可爱表情包?

我给大家发一波搞笑不失幽默的表情包

不喜欢第一张,可以看看第二张,总有自己喜欢的。

现在大家都挺喜欢用表情包的,有时候觉得尴尬不好回答的问题,发个表情包轻松解决。

有时大家上班累了,休息时发些搞笑的表情包,不失为一种娱乐。

有时偶尔看到好看的壁纸,可以自己制作文案在壁纸里,这个图片感觉活了有生命了,它可以表达任何自己想表达的想法。

有想法思维活跃的网友,更能突发奇想,创作出非常不错的表情包供大家使用。

我平时没事就喜欢收集各种壁纸和头像,表情包相对没那么多,只有看到很特别的那种才收集

我觉得很多动图很有画面感,很有喜感。

静止画面能思情画意!

各位网友有什么想法呢,可以评论区留言,说出您的喜好。

怎样能看到有谁赞过好友?

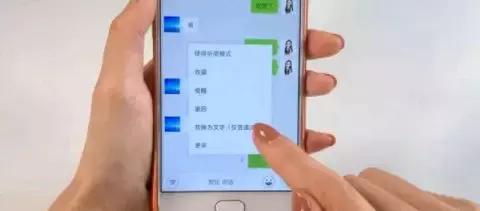

查看腾讯好友点赞。电脑客户端暂时无法查看,可以在手机端查看。

第一步:打开,账号密码登录。

第二步:左滑出现菜单,然后打开头像。

第三步:打开头像后,会出现自己的资料页面,就可以看到你有多少个赞了。

第四步:点击大拇指的标志,就可以出现赞你的好友,你也可以给对方回赞了。

是名片点赞还是空间动态点赞?

如果是名片点赞,

刚刚用电脑登陆尝试了一下,电脑应该是不支持查看的。(也可能是我对电脑不熟悉,望各位指正)。

手机可以直接在点赞的列表里看到,就是自己点击名片上的点赞符号打开的列表。

如果是空间动态点赞,陌生人点赞我们只能看到他的网名(手机)或者头像(电脑),点击就可以跳转到他的空间,可以通过再查看他的名片确定大致信息。

静态市盈率和动态市盈率的区别是什么?

先给大家提个醒,股票投资最好别单纯的看市盈率(PE),否则一定会死得很惨。

市盈率,一个看似很有意义,却很容易误导大众的专业名词。

我们先看关于市盈率的定义,市盈率=总市值/净利润。

还有一种算法,其实也是一样的,市盈率=股票价格/每股收益。

用大白话解释,市盈率就是一家公司按照当下的净利润,赚多少年的钱,才能按当下的市值,买下这家公司的股票。

比如公司市值200亿,净利润5亿,那么市盈率就是40倍,按照当下的情况,40年的净利润刚好够公司股票的市值。

换个角度来思考,200亿买一家公司,每年给你5亿,40年回本,你会考虑吗?

其次,你要关注一个重要的点,市盈率的参数中,总市值和净利润,都是浮动指标。

也就是说,企业的净利润是浮动的,股票在市场上的价格也是浮动的,那么市盈率也一定是浮动的。

市盈率既然是一个浮动的数值,那么就存在一个所谓的波动区间,上下震荡。

市场普遍的观点是市盈率越低,风险系数越小,市盈率越高,风险系数越大。

从公式上看,似乎没有任何的问题,但本质上却存在一个问题,就是净利润的变量。

一家企业的净利润是浮动的,同样的市值下,市盈率也是在变化的,这代表市盈率的高低并不具备绝对的意义。

这才由此延伸出了静态市盈率和动态市盈率。

静态代表按照年报披露的净利润,去折算市盈率,动态代表按照季报披露的净利润去折算市盈率。

比如半年报发布后,会以半年的净利润×2来折算当年的净利润,计算出动态市盈率。

相应的,一季报就×4,三季报就×4/3,以此衡量股票当下的市盈率有多少。

看似动态市盈率,似乎更靠谱,其实也并非如此,动态市盈率也有很大的“坑”。

比如一家企业,主要营收在上半年,占比80%,那么动态市盈率折算就会存在错误。

因为半年报发布的时候,净利润折算就是80%×2=160%,市盈率就会低,看似投资性价比就很高。

实则到了下半年,动态市盈率就会因为净利润下降而高耸。

所以,不论是静态市盈率,还是动态市盈率,都只是一个参考指标,并不能作为衡量一只股票估值到底是高是低的标准。

当企业不断地在发展,市盈率就会不断降低,而当股价在不断上涨时,市盈率就会被拔高。

同样的,即便一家企业净利润不断下滑,如果股价跌幅过大,市盈率也会同步下降,但这并不代表这家公司的价值越来越大,投资风险越来越小。

这只是一个正向循环和逆向循环的过程,市盈率只是一个辅助参考的价值指标而已。

迷信市盈率,单纯的指望靠市盈率低买入,市盈率高卖出,这种逻辑去赚钱,是不现实的。

高市盈率的投资逻辑市盈率高可以买吗?这是很多人疑惑的地方。

有一些人看到一些涨得厉害的个股,市盈率都是80倍、100倍,甚至200、300倍。

而那些跌的股票,市盈率反而只有10倍20倍,对此疑惑不已。

首先给个结论,市盈率高完全可以买,而且机会很多。

优质的个股就是在市盈率高的时候成长,等市盈率低下来了,反而是在找人接盘。

要弄清楚这个逻辑,就要明白企业的动态成长性。

举个例子,不过也有点复杂,看看能不能明白。

一家企业的业绩预期是今年2亿,明年4亿,后年6亿,对应目前的市值是200亿,市盈率100倍。

我们假设市值始终是100亿,那么1年后,4亿的业绩,对应市盈率是50倍,2年后,6亿的业绩,对应的市盈率就只有33倍。

企业存在业绩动态增长的预期,资金给到企业的市值一般是行业平均市盈率×3年后的业绩。

如果行业平均市盈率是33倍,那现在给这家企业200亿市值,就是合理的。

如果行业平均市盈率是50倍,那么这家企业的市值,就有从200亿涨到300亿的空间。

那为什么股民说我50倍接盘,股价反而不涨了呢?

因为企业的市盈率回归到50倍的时候,大概率就是业绩增速大幅度降低的时候。

假设未来每年的业绩都是2亿,那么完全撑不起目前200亿的市值,股价可能会跌落到100亿。

对于业绩预增的个股,高市盈率代表对未来业绩增长的预期,提前透支的炒作。

当然,这种市盈率参考标准,并不适合那些业绩非常差的股票,进行题材的恶意炒作,仅仅针对业绩优秀,且增长预期明显的公司。

所以,想要买高市盈率个股做投资的,一定要注意以下几点。

1、行业平均市盈率水平。

市盈率高低,首先是分领域的。

比如科技板块,本身的行业市盈率就很高,50倍以上很正常。

又比如传统金融、银行、保险、地产,本身市盈率就低,10倍以下很正常。

不同行业,由于发展潜力不同,爆发力不同,增长率不同,市盈率水平一定是不同的。

你在评估个股的市盈率到底是高是低的时候,一定得考虑到行业平均的市盈率水平。

只有参考行业的市盈率水平,才能真正意义上的评估,眼下的股票到底可能被高估,还是低估。

当然,与行业平均水平去比,高了不代表股票不好,低了也不代表股票就好。

毕竟只有资金愿意炒作,才能推升股价和市盈率。

换句话说,某种意义上,高市盈率的背后,是资金一致的看好,导致的一个现象。

2、业绩预期的增长率水平。

看完行业,要关注的其实是这家企业的增长预期。

已经提到过了,增长预期,能够影响一只个股的市盈率水平。

简单地说,增长预期越好,可以给的市盈率水平也就越高。

一家上市公司每年都能成倍地增长,一年2倍,2年4倍,3年8倍,4年16倍,真有这种水平,给到200倍,300倍市盈率都不为过。

因为若干年后,市盈率就会随着业绩的提升而下降。

所以,高市盈率如果匹配高增长率,就是完全合理的。

股票的价格上涨和净利润的增长如果能够同步,那么市盈率就会始终保持在高位。

换句话说,业绩的预期增长率,是决定一家公司能否拥有高市盈率的关键因素之一。

3、企业在行业中的地位。

最后就是一家企业在整个行业中的地位。

一个行业里的企业,有两种可以获得比行业更高的市盈率。

第一类是小市值的企业,增长率很高,基数小,发展潜力更广阔。

资金更愿意介入小市值企业,想象空间更大,所以给到更高一些的溢价。

另一种,就是掌握绝对核心技术的龙头企业,享受的是品牌和技术给到的更高估值。

企业在行业中的地位,直接决定了资金更高的关注度,更高的溢价空间。

高市盈率高风险,针对的是没有业绩支撑,又不掌握核心技术专利的企业。

所以,以上三个维度,在判断一家高市盈率企业能否存活,是否真正意义上具备高溢价的关键。

低市盈率的投资逻辑低市盈率,代表了相对更高的安全边际,所以有一部分股民喜欢做低市盈率的股票投资。

这一类股票投资的收益模式,其实是估值修复。

而估值修复存在一个前提,就是净利润,不能下降。

股票的价格越跌,市盈率就会越低,因为市值小了,所以市盈率低了。

但如果上市公司的净利润正在不断下滑,是无法去判断市盈率的合理性的。

同样举个例子。

一家上市公司,今年净利润2亿,明年预期只有1亿,后年甚至可能出现亏损,当下市值30亿,市盈率15倍。

从表面看,可能行业平均市盈率20倍,这只股票才15倍,好像被低估。

但如果明年却只有业绩预期只有1亿,那么按照当下市值,明年的市盈率就变成了30倍,仍然被高估。

所以,股价仍有进一步下行的空间和风险。

只有当企业的净利润稳定,至少预期不在下降的时候,我们才能按照市盈率去估算股票是否被低估。

所以,在寻找低市盈率的股票时,一定要特别注意几点。

1、企业的净利润是否出现滑坡。

低市盈率,并不代表低风险。

很多股票的市盈率都是因为股价下跌而变低的。

如果股价下跌背后的真凶,是不断下滑的业绩,那么这样的股票,一定是不安全的。

说白了,业绩如果跌到负值,那市盈率体系都会崩塌。

低市盈率低风险,仅仅是针对业绩没有问题的上市公司,因为资金的周期性离场,导致出现市盈率下降的情况。

所以,看到所谓的低市盈率的时候,一定要先看企业的业绩是否存在风险。

其次,还要参考行业平均市盈率情况,来判断市盈率到底是高是低。

2、行业的平均市盈率是否需要重估。

还有一类低市盈率,或者说是市盈率下降,源自于行业的市盈率重估。

什么叫做行业平均市盈率重估?

其实就是行业的发展阶段出现了变化,导致市场的资金重新对行业进行了定义。

比如互联网在高速发展的时候,互联网企业的市盈率可以达到60倍以上,但当互联网进入发展瓶颈期的时候,给到的市盈率就只有20-25倍了,股价对应也是瞬间腰斩。

这是因为整个行业开始内卷,行业增长率明显下滑,资金对于未来预期悲观。

在这种不可逆的悲观情绪下,市场给出的估值水平,就大幅度打折了。

同样的,比如银行股,前一个十年和下一个十年,银行扮演的角色不同,增长情况不同,就必须要重新进行价值评估,市盈率就会打折扣。

包括一些被寄予厚望的行业,最终走向了衰败,重估市盈率都是正常现象。

股民经常犯的一个错误,就是完全拿历史的经验去衡量现在,预判未来。

殊不知,很多参考的变量已经发生改变,需要重新评估。

3、是否愿意等待估值修复的周期。

如果企业的净利润没有滑坡,行业也没有出现滑坡需要重新评估,那么低市盈率可以说是代表了高安全边际。

但之所以高安全边际,却享受着低市盈率的待遇,说明资金把这类股票抛弃了。

资金之所以抛弃的逻辑也很简单,就是现在周期没到,我不愿意去炒作。

估值修复是必然,但估值修复何时来临,却是一个未知数。

股票不是水,渴了就必须喝,也不是饭,饿了就必须吃,股票更像是甜点,可以吃,也可以不吃。

资金可以去炒作其他板块,甚至可以离开股票市场,等到想回来了再入场就行。

所以,估值修复的周期,是不确定的,跟货币政策,也就是市场资金充裕度,有很大的关系。

即便是真正意义上的低估,想要赚估值修复的钱,也必须熬得住时间,这是个必要条件。

市盈率的正确用法市盈率,其实是用来衡量一只股票风险系数的一个参考指标。

市盈率的有效性,主要体现在净利润相对稳定的情况下。

总市值=市盈率×净利润。

当净利润稳定时,市值和市盈率的参考关联度就会上升,就可以用市盈率来估算市值。

但股票的净利润通常是在波动的,市盈率又该如何做参考呢?

可以参考以下两个方面。

1、行业市盈率所处位置。

行业市盈率所处的位置,可以判断行业的发展情况和热度,还有行业是否存在过热的情况。

优秀的行业,或者说当下正处在高速发展期的行业,市盈率水平会始终保持在历史的行业均值上方。

但如果出现特别高耸的市盈率溢价情况,也会说明行业正处在一个泡沫期。

行业市盈率所处的位置,最佳的状态其实在50-75%区间波动,是良性健康的。

当然,这也需要同步去验证行业总体的发展水平。

而当行业的市盈率处于0-25%的超低水平,其实也是整个行业逆周期的低谷,也是绝对安全的区域。

相当于整个行业进入了冰点,是一个最低的价值区,需要时间去等待复苏。

不过有一类情况比较特殊,就是行业的灭亡期。

这种情况很少见,但也不是说不存在,有一些行业最终就是会被淘汰的。

如果叠加到个股的话,就是连年亏损,资不抵债,最终走向了退市。

2、市场总体市盈率水平。

市盈率还有一个非常有效的参考,就是市场总体的市盈率水平。

这个数据常用于股票的总体研判之中,同样是非常的有效。

我们都知道,市场总体市盈率偏高,代表有泡沫,市场总体市盈率偏低,代表有机会。

总体的市盈率情况,一定不是某几家上市公司的业绩所能带动的,而是整个市场的环境氛围。

市场总体环境氛围相关的,就是宏观经济和货币政策。

当市场宏观经济预期较差,加上货币政策收紧的时候,就有可能会出现系统性风险,大跌之下市盈率降低。

当市场宏观经济预期较好,市场资金充足的时候,就有可能会带来系统性的行情,催生牛市。

但盛极必衰,物极必反,大起大落并不是一件好事,结局一定是两极反转。

所以,市场总体的市盈率情况,其实是最好的指路明灯之一,提示着市场的机会和风险。

最后,关于很多人提到的垃圾股炒上天,市盈率没有意义之类的话,深表不认可。

确实有垃圾股炒上天的情况,但终究只是小众现象,说白了就是幸存者理论。

股民看市盈率炒股之所以失败,并不是因为市场炒作垃圾股,而是因为股民本身对市盈率并不了解。

当你不明白大资金,到底是用什么逻辑来衡量股票价值的时候,市盈率就成了一个很鸡肋的参考指标。

所有的指标参数,都可以理解为一个技术工具,工具好不好,主要看运用的人会不会用。

股市中是不可能存在一个参数指标,直接能告诉你明天股票会涨会跌的。

有些人通过市盈率的高低,摸索出了非常有效的投资,低买高卖,但有些人却被市盈率所累,冲着市盈率低去买,结果越陷越深。

你要做的是反思,这个参数工具,究竟是怎么看,怎么使用,哪些情况的有效性比较高,哪些情况下却会失真。

参数是死的,人是活的,冰冷的指标,最终还是靠人去解读。

给看到最后的人,说个小秘密,就是一个相对更有效的指标:滚动市盈率(TTM)。

滚动市盈率=总市值/最近四个季度的净利润总和

如果说静态市盈率代表的是过去,是1.0版本,动态市盈率代表的是现在,是2.0版本,滚动市盈率是1.0+2.0=3.0版本,反应了过去的动态变化,更容易推演出未来的预期。

所以,平时参考滚动市盈率的效果,是相对最佳的,也是最具备参考性的。

只不过,很多股票软件参数中,没有滚动市盈率,但是在一些数据网站上,是可以查到的。

多一点勤劳,多一份收获。

你知道的明星出过轨的都有谁?

大家好,很荣幸能够回答这个问题。明星属于公众人物,明星出轨是一件非常不理智的行为。

因为一个明星人物,少则几十万,多则几千万粉丝,如果出现出轨行为,对社会造成的不良影响是非常大,甚至有一些年龄比较小的粉丝,因为明星出轨,造成心理伤害,或者学习自己的偶像,做出了一些非法乱纪的事,对社会造成不利的影响。

1 贺军翔

说到贺军翔不知道大家了解不了解,近几年不知道出于什么原因,很少有新的作品,也不经常参加各种综艺,所以大家对他不是很熟悉。其实,贺军翔是模特出身,身材棒棒的,而且还有着浓眉大眼和不脱俊秀的面部轮廓,曾经饰演过多部作品,至今还有不少粉丝关注他!

有媒体报道,贺军翔曾在去年12月14日时候与一美女深夜唱K,两人还被拍到在路边拥吻,由此出轨丑闻爆出。据报道,贺军翔的妻子是圈外人,二人在高中时期就开始交往,交往4年后因贺军翔演艺事业的关系而分手,后于2015年正式复合。这次出轨事件,也被网友戏称是2020年明星出轨“第一瓜”!

2 文章

说起文章,大家可能都会想起《裸婚时代》,也正是这部电视剧,让他和姚笛两个人因戏生情,一时间成了大家唾弃的对象。

本来两人事业一片光明,却硬生生被自己给毁掉。

现在姚笛几乎消失在娱乐圈,马伊利当年为了家庭选择原谅,文章选择回归家庭,可是出轨带来的伤害可能是永远无法弥补的,后来两人还是离婚了!

3 李小璐和pgone

李小璐和pgone出轨事件曝光后,可谓是一石激起千层浪,迅速引发网友关注!

李小璐和pgone出轨风波闹得无法收场,最后还是贾乃亮出面道歉,才告一段落。

现在两人都形同,贾乃亮也受不了李小璐给他带来的伤害,选择离婚!可以说李小璐和 pgone 都为此付出了惨痛的代价,事业受到极大影响。

4 董洁

“对于我曾经深爱过的女人,我想告诉你:对你、对我们的感情,我潘粤明问心无愧!我什么都没做,我还在等,因为我爱孩子,爱这个家。”

董洁原本有一个幸福的家庭,最后却不知道哪根筋搭错了,婚外出轨王大治这个“大帅哥”!

出轨事件发生后,潘粤明对董洁含情脉脉,尽管感情早已“奄奄一息”,他也依旧傻傻等待。如今他的这份“执着”,用在了事业上。而王大治也已为人夫,可以新娘不是董洁!董洁呢?依然是单身的董洁!当年,董洁和潘粤明是多么让人羡慕的神仙情侣啊,可惜不知道珍惜,毁了自己,也毁了家庭!

其实有时候我也挺理解他们。因为在娱乐圈这个充满高压的圈子里,明星的一举一动都被千万人关注着。在这种高压力下,可能很少与自己的爱人联系,或者说一年可能也就见一两次面。所以说,明星出轨也是很正常的现象,我们应该也理性的看待这件事。谩骂和讽刺这些出轨分明星没有任何的意义。我们应该以正确的去告诉明星这些道理:

既然选择婚姻,肩上就多了一份责任,既然和你心爱的人选择了远方,就只顾风雨兼程!

当然现在好多明星把出轨当做炒作的手段,用这样的来吸引眼球,提高热度。这种人我觉得不应该待在娱乐圈里。因为这种事情一旦曝光出来,都是负面的。负面新闻对社会就会造成不好的影响,没有任何的意义。

空间动态列表看不到点赞人数该怎么办?

陌生人,评论和赞我说说,空间动态不显示,只有好友的才显示. 这个可以设置,空间动态的右上角有一个小条写着显示非好友评论,然后前面有一个小框框,点就行。

另外,腾讯改革了,若你是说说的原来作者,别人转发了你的说说,有人赞了,也只是赞到转发你说说的那个人空间,而不在你空间显示.现在每个使用的人都是如此,您不必多想。“点赞”为一网络语言。来源于各大网络社区的“赞”功能。后引申为对(网络上的)某个内容(比如一条贴子、一篇文章或者一条微博等)表示赞同、喜爱。实则,在网络上面其点赞数量表示“人气”。既有越多越好的意义。点赞的用法比较灵活,常见的句式为“给(为)……点(个)赞”。比如你看见一张美丽的图片,就可以说“给这张图点个赞!” 微博上活跃着一群以给各种类型的微博点赞的人,他们以点赞为目的,誓死保卫微博的和平,人称“赞士”、“赞魔导师”,点赞狂魔则是外界由于不了解赞争的必要性和进步性而对赞士们起的不恰当称呼。